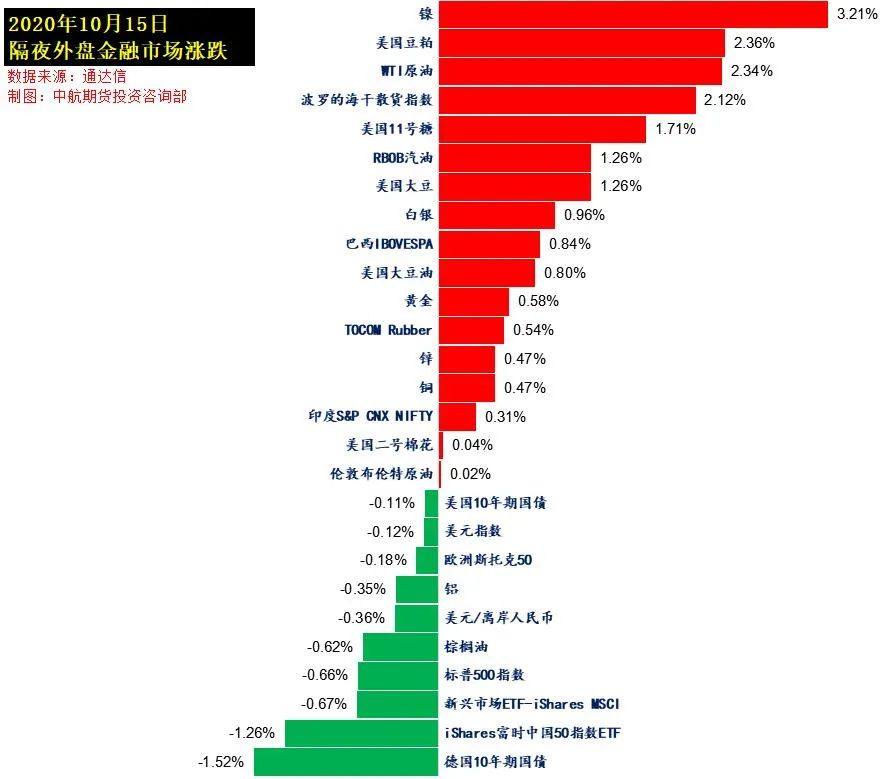

美国财长“大选前很难达成刺激计划协议”言论拖累市场,美国三大股指全线收跌,道指跌0.58%,报28514.00点;纳指跌0.80%,报11768.73点;标普500指数跌0.66%,报3488.67点。

有消息称沙特和俄罗斯重申对减产协议的承诺,加上美国上周原油库存减少542.1万桶至4.954亿桶,库存降幅大于预期,国际油价上涨,截至今日凌晨收盘,WTI原油涨2.32%,Brent原油涨2.26%,伦铜涨0.43%,黄金涨0.58%,美豆涨1.20%,美豆粕涨2.50%,美豆油涨0.89%,美糖涨1.93%,美棉涨0.12%。

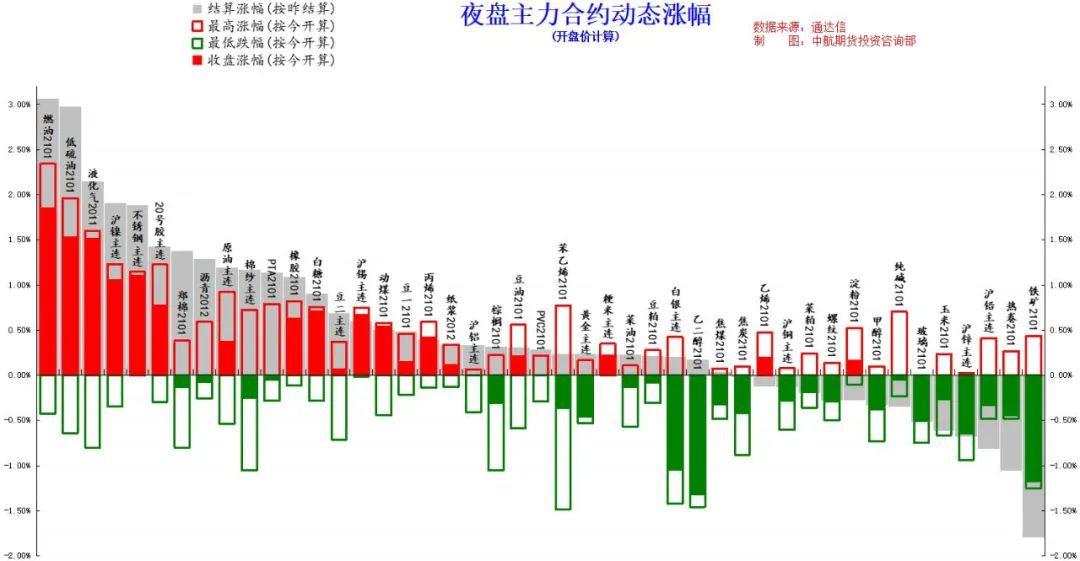

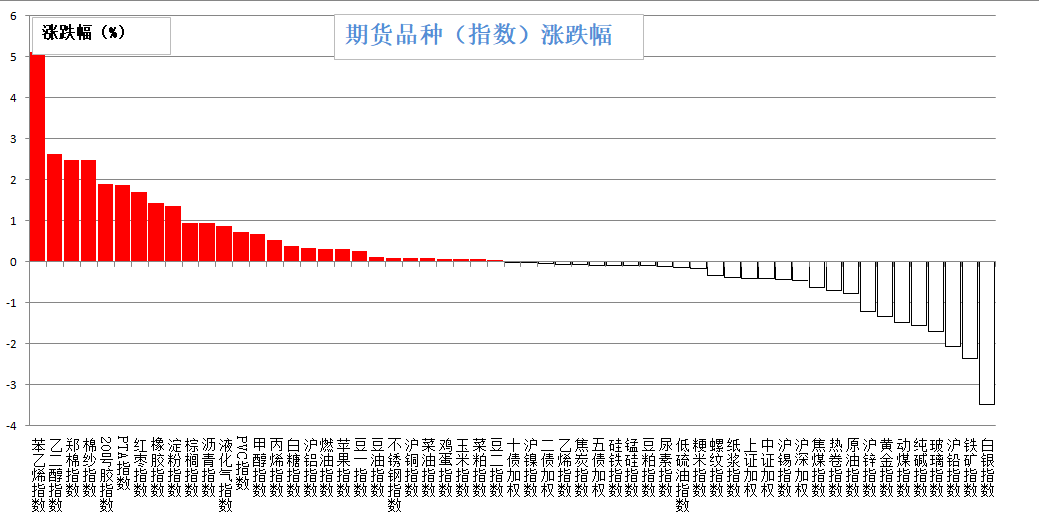

本周三,国内商品期货收盘涨跌参半。苯乙烯大涨超5%,郑棉、EG、棉纱等涨逾2%,橡胶、淀粉等涨超1%,郑醇、苹果等小幅上涨;沪银跌超3%,铁矿、沪铅跌逾2%,沪金、玻璃等跌超1%,鸡蛋、豆粕等小幅下跌。

能化板块强势反弹,苯乙烯涨超5%

国庆节假期后,国内期货市场化工品期货强势反弹。化工品种轮流“表演”,从短纤到LPG,再到苯乙烯、聚烯烃,化工品获得市场增量资金的持续关注。其中短纤于周一上市后录得两个涨停板,截至周三收盘,涨幅超13%。苯乙烯周度涨幅9.26%,周三收盘在6171元/吨。LPG2011合约本周收涨5%,收盘在3737元/吨,节后高点较国庆节前低点高超过400元/吨。聚烯烃PP、LL节后涨幅在300元/吨附近。甲醇、乙二醇、PTA,也在节后短短四个交易日中,呈现出新的亮点。

“从宏观面来看,宏观金融数据好于预期是近期化工品价格快速回升的重要因素。”国元期货研究咨询部分析师张霄告诉期货日报记者,苯乙烯连续三天上涨主要原因在于成本端乙烯价格的不断抬升。据统计,9月初至今乙烯价格走出了一波上涨趋势,涨幅接近于14%,是支撑其价格走高的主要动力。

“供应端相对紧缺。国庆假期期间因部分苯乙烯到船延期,叠加美金货源缩减,进口量偏低,推升近期价格走高的主要原因。”张霄认为,终端消费上家电、汽车产销显著转暖。下游三大主体市场装置开工率稳中向好,尤其是PS开工率明显提升。据统计假期期间PS开工率环比涨6.17%至86%;ABS维持高开工率在99.25%,EPS开工率维持在76.1%,高开工率下市场对于后期信心较足。

“港口库存加速去化,期货盘面表现强势,随着时间的推移,需要关注可交割库容与虚实盘比例的匹配问题,另外需求侧的支撑在四季度仍具有惯性,因而苯乙烯整体仍处于多头趋势中。”光大期货能源化工总监钟美燕说。

钟美燕认为,从聚酯产业链来看,主要驱动因素是需求好转,近期出口订单的激增给聚酯板块带来了曙光;从消息面来看,印度生产的纺织订单包括欧洲等区域的订单转移到中国生产,这导致国内不少服装制造的订单已经排到了明年5月份。国内纺织产能的扩张以及规模化生产的提升,中国有力地保障了国际市场供给,支撑了国际产业链供应链顺畅运转。此外,海外疫情二次暴发的担忧是导致区域生产转产的直接因素。短纤上市的连涨带动了对原料乙二醇以及PTA的采购,也导致原料成本提升。“目前需求的向好还在持续兑现当中,从聚酯来看,仍具备持续修复的空间。”

橡胶、尿素易涨难跌

双节长假后,橡胶强势表现,沪胶主力RU2101合约强势突破13000元/吨的关口。国贸期货叶海文分析认为,目前橡胶基本面未出现大幅逆转,但是边际好转的迹象和利多催化因素在第四季度依然存在,全乳仓单的大幅减少是主要炒作逻辑,叠加当前拉尼娜现象愈发显著,产区的异常天气极大概率将会成为第四季度行情的催化剂。因此,未来橡胶价格重心的或将继续上移,维持RU2101在第四季度上看至14000—15000元/吨的目标点位。

值得一提的是,9月以来,尿素现货整体维持振荡偏弱态势,期货陷入振荡,大部分时间在1600—1670元/吨区间内波动。鲁证期货能化分析师娄载亮告诉期货日报记者,目前,工厂库存压力不大,产量维持低位。尽管农业需求在逐步转弱,但未来仍有不少利多因素将支撑尿素期货易涨难跌。

“从尿素供求关系来看,尿素产量环比下降,工厂库存无压力。不过,市场目前最担心的是需求。”娄载亮认为,当前秋季肥已经接近尾声,北方秋季小麦播种将在10月中旬结束,南方也将在10月底、11月初陆续结束。后续农业端需求的再次回升要等到冬储的启动,但仍有较长时间。复合肥厂开工也在逐步下降,9月低开工较月初下降约4%。不过,上述农业需求的下降主要是基于季节性特点,并未超出市场预期。同时,当前市场仍有不少利多因素。

“当前现货需求回落甚至现货价格的下跌多是季节性因素使然,并未超出预期。但是1月现货有工厂限产预期,有冬储需求,有煤炭价格上涨的支撑,有气头尿素减产甚至停产带来的供给减少,而近期煤炭供给紧张以及冷冬预期的增强都进一步强化上述利多因素,这将支撑尿素主力2101合约难深跌。同时,如果印标再进一步提升当前需求,工业需求延续改善,在市场普遍预期现货要跌的时候反而超预期上涨,则期货价格上行空间将被打开。”娄载亮说。

PTA方面,兴证期货刘倡认为,检修强度决定去库力度。“PTA的成本端和需求端表现偏暖,提供一定支撑,但PTA价格仍受高库存压制。PTA在10月能否去库,仍取决于前期传闻的逸盛(海南)、恒力、虹港等装置检修能否落地,若能落地,则10月PTA有望去库10万—15万吨上下,价格或能出现阶段性反弹,反之,PTA将进入累库周期,价格将继续偏弱振荡。”

中国需求攀升,原油支撑强劲

本周三,美国能源信息署(EIA)在其发布的最新钻井生产报告中预计,美国11月页岩油产量预计为769.2万桶/日,预计下降12.3万桶/日,此前EIA预测美国页岩油10月日产量下降6.8万桶至764万桶/天。若此次EIA预测正确,这将是美国原油产量自5月以来连续第二个月下降。

EIA指出,由于上周飓风过境,美国墨西哥湾原油关闭创15年之最,预计美国七个主要页岩油产区的原油产量将在11月下降12.1万桶。

IEA月报预估,2020年全球石油需求下滑840万桶/天。四季度全球原油供应将升至9200万桶/日。

IEA称,9月OPEC+减产执行率为103%(8月为98%)。产量下降41万桶/日。8月OECD原油库存减少2210万桶。

从美元贬值对原油价格影响来看,宝城期货能化分析师陈栋认为,美元作为国际原油价格的计价货币,对原油价格的影响远远高于其他货币。一般来讲,美元贬值会促成原油价格的上涨。因为美元贬值会让原油生产国或者输出国的购买力下降。产油国出售原油取得美元,而用其他货币从世界另外国家购买商品和服务。对于 OPEC成员国来讲,这种情形更为严重。从这个角度来讲,产油国为弥补购买力受损有提升原油价格的需求。眼下产油国提升价格的有力措施便是强化减产力度。据悉,沙特正在考虑取消欧佩克明年初的增产计划,随着新一轮全球疫情再度抬头,油市需求端无法消化再次生产的200万桶/日原油。沙特对减产的坚决态度以及对空头的恐吓,体现了产油国对原油提价的诉求。

值得注意的是,近期人民币持续升值。对此,陈栋认为,当前中国正在取代美国成为全球原油需求量最大的国家,且未来需求前景还将不断攀升。由于国内防控疫情取得积极成效,成为吸引全球资本的主要集中地区,人民币升值动力较强。由于中国是全球最大的原油进口国,原油对外依存度不断攀升,基本维持在70%左右,人民币升值将直接降低中国的原油进口成本,将增强国外原油供应商对中国购买力提高的预期,进而对国际原油市场形成利好。此外,虽然四季度为国内成品油需求淡季,但今明两年大约有将近8000万吨至1亿吨新增炼油能力投产,这些炼厂都要靠进口原油来满足原料供应。因此在人民币升值的背景下,意味着我国可以花较少的钱而换取更多的原油储备,这有利于保障我国石油的稳定供应、经济性供应及可持续供应。

“因此,未来美元贬值与人民币升值的预期依然存在,有利于原油价格维持偏强格局。”陈栋认为,美国大选前出台新刺激计划的可能性不高,限制了油价涨幅,WTI原油价格徘徊在40美元附近。随着疫情卷土重来,OPEC下调了未来一年的石油需求预估,中长期利空油价。投资者需关注10月19日的OPEC+部长级监督委员会会议,若决定推迟明年初的增产计划,油价才有望受支撑,出现进一步反弹。

编辑:左元

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。