周二上证50ETF全天弱势,下跌0.9%收于2.520。上证50指数虽然均线系统仍呈多头排列,但部分技术指标已经出现做空信号。波动率方面,50ETF期权隐含波动率明显走弱。开盘50指数就明显下跌,上海证券交易所发布的iVX开于14.20%,随后跟着标的一起走弱,收于13.30%,跌幅非常明显。隐含波动率大幅走弱表明恐慌情绪不浓,市场情绪比较稳定。50ETF目前的下跌还只能以调整态势对待,反转可能性极小。

标的价格下跌,隐含波动率走弱,近月期权到期时间较短(7月期权合约离到期日还有17个交易日),这些因素综合起来的结果是,周二认购期权全线下跌,7月主力认购期权跌幅在40%左右。认沽期权普涨,但上涨幅度相对较小,6月主力认沽期权上涨幅度在20%左右,部分深虚值认沽期权仍然下跌。对于做多深虚值认沽期权的投资者来讲,虽然看对方向,但时间价值耗损较大,看对方向依然会亏损。只要不出现大跌,深虚值认沽期权时间价值会损耗干净,价格变成零。

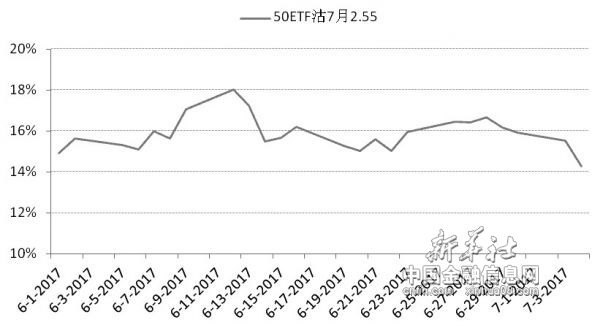

图为主力认沽期权隐含波动率近期走势

期权成交方面,当日全市场合计成交604616张,较上一交易日增加48203张。其中,认购合约总成交333434张,认沽合约总成交271182张。日成交量PCR由上一交易日的0.85降低至0.81。持仓方面,截至周二收盘,期权总持仓1497991张,其中认购合约761456张,认沽合约736535张,持仓量PCR从1.02降低至0.97。该值降低表明机构投资者卖出认沽期权更加谨慎,该指标对短期行情利空。

从主力7月合约的隐含波动率曲线结构看,认沽合约波动率微笑形态非常规则。认购期权方面,深度实值认购合约价格被低估的现象仍然存在。

进入7月,银行、保险板块连续调整,白马股也出现大幅回调。50ETF在大幅上涨两个月之后,调整需求较大。由于近期公布的经济数据偏好,市场风险偏好有所提升,市场热点逐步转移到二线蓝筹、周期性行业上。目前来看,50ETF仅仅是大涨之后的正常调整,短期持续大跌可能性并不大。波动率高位走弱,建议投资者等反弹后,以卖出认购期权为主。 (中信建投期货)