投资者风险偏好回落,但助推投资风格向成长蓝筹转变

2016年,A股市场风格转向大盘蓝筹,行业方面,食品饮料和家电行业表现尤其亮眼。2017年一季度,高端消费板块涨幅独占鳌头,成为A股市场领头羊,市场对大盘蓝筹和消费升级的讨论颇多。“漂亮50”一词在A股市场的出现可以上溯至2003—2004年,随后在2006—2007年、2012年5—8月也被投资者所关注,但最终都没有形成持续的趋势行情,A股市场的“漂亮50”始终停留在概念和预期层面。2016年至今,消费板块的再次崛起,也让市场再次聚焦“漂亮50”。

A股历史:被误读的“漂亮50”

“漂亮50”对A股来说不是个陌生名词。早在2003年,投资者就将当时的“五朵金花”(钢铁、石化、汽车、电力、银行)视为A股的“漂亮50”。2003年,中国加入WTO之后,制造业需求旺盛,叠加国内基建、地产投资快速放大,经济迎来快速发展。

2002年我国GDP同比增长9.1%,2003年同比增长10%,2004年同比增长11.4%,经济呈现繁荣景象。在宏观经济火热的背景下,代表上游产业的钢铁、石化、电力等行业涨幅明显高于同期的上证综指。虽然本轮行情下市场也强调价值投资理念,代表行业龙头的蓝筹股全面走强,但严格意义上并不能被称为“漂亮50”。第一,美股“漂亮50”诞生的宏观背景在于美国长期经济的不确定性增加,但2003—2008年是中国经济崛起的关键时期。第二,从行业角度来看,“漂亮50”生长的重要土壤是美国消费结构升级、行业集中度提升,但2003年的中国为投资驱动经济,产业结构以第二产业为主。第三,“五朵金花”的产生主要受宏观经济自上而下的影响,并非公司成长角度的自下而上的选择。

2004年,国内股市推出上证50指数,代表市场上的超级蓝筹,在推出之初也有人将其看作A股的“漂亮50”。但上证50在推出后并没有表现出明显的超额收益,因此单纯从市值角度来划分A股“漂亮50”的方式也明显不对。不过“漂亮50”在国内被热议,一定程度上增进了市场对价值投资风格的研究和认可,2004年《新财经》杂志首次推出的中国版“漂亮50”评选活动,入选其中也被上市公司看作一项很高的荣誉。

2006年,受益于国内经济高速发展和企业盈利的持续好转,大量资金流向股市, A股走出一波牛市。2006年7月至2007年1月、2007年6月至10月,A股市场大盘蓝筹是拉动市场上涨的主力,很多投资者认为这两个阶段中表现亮眼的大盘蓝筹是A股的“漂亮50”。此种观点是对“漂亮50”的一种狭义误读,“漂亮50”不一定是大市值个股,而且其产生时期的美国股市正处在振荡市中,并不是A股的牛市阶段。2006年12月至2007年1月,蓝筹股的兴起也不是因为价值投资理念的驱动,2007年6月至7月间蓝筹股的亮眼是经历530大跌后,资金短期避险需求的推动所致。因此,2006—2007年间的蓝筹行情更多是牛市间资金的流动所致,与“漂亮50”有很大区别。

相较于2003年、2004年和2006—2007年的中国“漂亮50”,2012年出现的“漂亮50”从诞生背景、投资风格方面相对更接近美国的“漂亮50”。经历前期经济的快速发展,投资为核心的经济增长模式显得后劲不足,2010年国内经济增速开始出现下滑,经济结构内的矛盾也日益尖锐,加上2008年金融危机后,外围经济的走弱使得国内以出口为导向的经济遭遇较大创伤,中国中长期经济的不确定性增加。投资风格方面,国内股市不断建设完善,机构投资者队伍的壮大,价值投资理念认可度都有所提升。行业方面,2012年上半年食品饮料、家用电器、医药生物等消费行业分别上涨15.14%、12.08%、11.75%,同期沪指上涨2.05%。但是该轮行情中,消费行业虽然取得较好的超额收益,但市场上涨最好的还是房地产、有色金属等周期性行业。2012年下半年消费不再亮眼,2012年7—12月,食品饮料下跌12.84%,成为同期跌幅最大的行业。从这个角度来看,该轮行情也没能催生出A股真正的“漂亮50”。

A股当下:投资风格偏谨慎

2016年,市场风格转向大盘蓝筹,行业方面食品饮料和家电行业表现尤其亮眼。2017年一季度,高端消费板块涨幅独占鳌头,成为A股市场领头羊,市场再度掀起对“漂亮50”的讨论。

A股风格转变

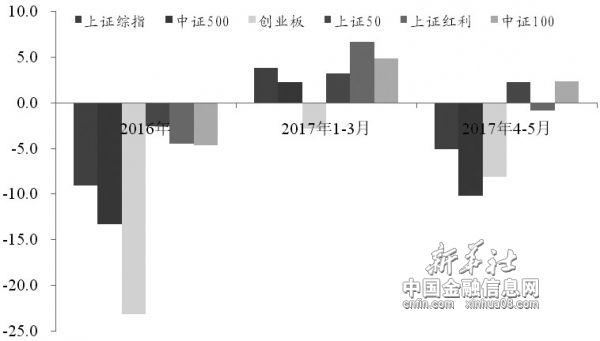

A股经历了2015年和2016年年初的大幅下跌后,价值投资理念重新被关注。投资者不再盲目追求概念和投机,企业基本面、盈利情况等获关注度也越来越高,代表成长风格的创业板和中证500指数在2016年的涨跌幅分别为-23.11%、-13.25%,同期代表超级大蓝筹的上证50指数仅下跌2.56%,代表优质盈利分红上市公司的上证红利指数下跌4.5%,代表沪深大市值企业的中证100指数在2016年下跌4.69%。2017年年初至今,大盘蓝筹、高分红占优的风格仍在延续,在市场表现较好的一季度,创业板仍然有2.85%的跌幅,中证500指数上涨2.25%,上证50指数、中证100指数和上证红利指数分别上涨3.19%、4.85%和6.67%。在A股市场出现较大跌幅的4月和5月(截至5月23日),市场风格依然倾向大盘蓝筹股。2017年4月1日至5月23日,上证综指下跌5%,创业板指数下跌8%,中证500指数跌幅超过10%。在这样悲观的投资氛围中,上证50指数上涨2.22%,中证100指数上涨2.3%,上证红利指数由于年报公布,分红预期落地,出现0.9%的下跌。

图为A股主要指数涨跌幅对比(%)

分行业来看,2016年食品饮料、家电消费行业涨幅稳居市场之首,建筑、石油石化和煤炭等行业因周期因素和供给侧改革表现也不俗。2017年一季度,家电和食品饮料行业表现继续亮眼,家电行业上涨12.83%,食品饮料行业上涨8.81%,远远超出沪指同期3%的涨幅。在4月和5月市场下跌过程中,代表消费类的食品饮料、家电相对涨幅仍然亮眼,在沪指大幅下跌5%的同时,食品饮料和家电行业分别上涨1.82%、0.95%。

A股当下宏观经济

自2010年以来,中国经济增速开始放缓。2015年进入“调结构,稳增长,促改革”的新常态中,固定投资大幅回落,投资和出口主导的经济下滑,迫切需要寻找新的增长点,经济结构也需要调整。从国际经验来看,经济结构调整后,尤其是第三产业占比超过50%后,GDP增速很难维持在7%以上,并且GDP增速均是下行的,这是因为第三产业的产业链相对较短,无法像第二产业一样大幅拉动经济增长。因此,在经济结构调整过程中,稳增长的目标很难被保证,经济结构调整和稳定经济增速之间的矛盾使得中国经济和改革方面面临极大的不确定性。

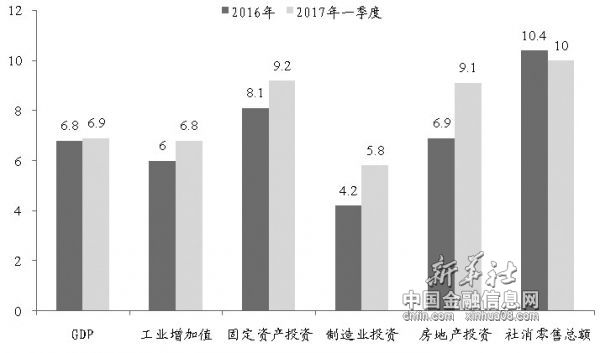

图为国内经济运行状况(%)

不过短期来看,在2016年四季度和2017年一季度,国内经济出现企稳复苏迹象,主要经济指标显示经济运行较好。在基本面复苏的驱动下,A股走出春季行情。从宏观经济来看,整体和美国“漂亮50”诞生的形势很像,经济都面临中长期不确定和短期复苏。但是就复苏来看,中国的经济复苏无论是时间,还是力度,都远远不及里根新政策时期的美国。进入2017年二季度,中国PPI指标调头向下,工业增加值也出现回落,PMI等先行指标也走弱,经济复苏迹象放缓。

图为国内经济运行状况(%)

A股当下社会环境

人口结构方面,2010年开始,我国25—59岁人口比例止跌回升,这部分人口作为收入的主要群体,占比的增加势必带动消费的增加。此外我国60岁以上的人口也在同期出现回升,人口老龄化速度加快也带动医疗、养老等消费的增加和消费行业的调整。

改革开放以来,国内经济经历翻天覆地的蜕变,经济的高速发展直接提升了国民收入。经过汇率换算,2008年国内人均GDP首次突破3000美元,2011年人均GDP突破5000美元。2015年人均GDP为7700美元左右。根据钱纳里的研究,人均GDP在6000—12000美元时,国民经济进入工业化后期,工业占比开始逐步回落,新兴服务业迎来快速发展。从目前人均GDP来看,我国已经具备了消费升级的必要条件。此外,近几年虽然消费需求整体没有出现强劲增长,但各种消费细分行业如白酒、家电、家装以及中药业景气度比较高,自主品牌的电子产品、汽车也在崛起。还有一个重要特征是,三、四线城市消费增长和升级。受益于收入提升、劳动力回流、产业转移和交通条件的改善,近年来三、四线城市年轻人口占比回升,消费需求出现较大增长。未来随着大中城市的饱和,基建的进一步投入,三、四线城市设施改善等原因,三、四线城市人口和收入均有提速空间。

A股当下行业环境

经济发展带来人均GDP的大幅提升,收入的增加也使得居民需求层次不断提高,对服务业消费需求明显增加。我国三大产业中,2012年第三产业在GDP的占比为45.31%,第二产业占比为45.27%。自此,第三产业在GDP的占比超过第二产业,且两者差距越来越大。2016年,第二和第三产业在GDP中的占比分别为39.81%和51.63%。产业结构的调整源于居民消费品目和习惯的改变。居民对高端消费、医疗保健等需求提升,电子商务的快速繁荣,以及购物的便利和物流的提速,都加快了居民消费升级的步伐。

A股当下政策环境

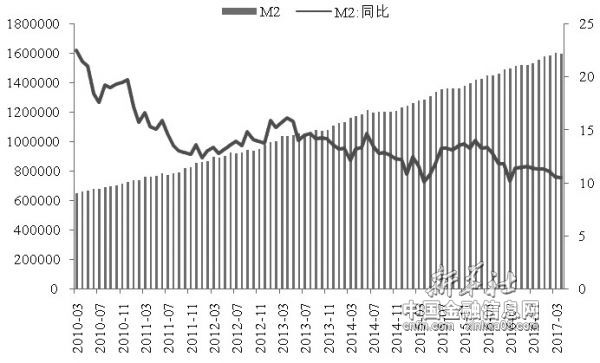

图为中国M2增速(%)

与美国“漂亮50”产生背景不一样的是,当时的美国货币财政政策都是宽松的,但目前的中国处在政策收紧区间内。经历2015年A股大幅下跌和2016年商品市场大幅波动后,监管层开始重点关注金融杠杆和金融风险。2016年开始,我国开启了金融去杠杆进程,货币政策也稳中偏紧,M2增速从2016年10月开始持续下滑,2017年4月M2增速下滑至10.5%,而美国M2增速从1970年的2.25%大幅提升到1972年年末的12.95%。

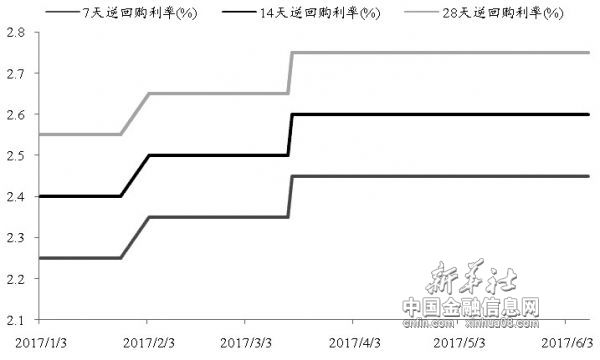

与此同时,资金利率也出现明显提升,2017年央行几次上调公开市场操作逆回购利率和MLF利率。短期资金价格的抬升体现出资金和流动性的紧张。2017年银监会、保监会、证监会和央行对金融的监管措施不断升级,证监会在并购重组、股东减持、市场处罚方面加强监管,且随着新股的大量上市,壳资源贬值概率提升,抑制了A股短期炒作投机之风。银监会对银行表外业务、委托贷款等方面严查,也影响了A股市场情绪。金融监管成为影响A股的主要因素。政策收紧背景下,投资者风险偏好回落,但一定程度上也助推了市场投资风格向成长蓝筹转变。

A股当下股市环境

2008年,中国推出创业板,公司上市门槛有所放低,但对概念的追捧和炒作也开始兴起。2012年,以创业板为代表的题材股和概念板块成为市场炒作的主线,苹果产业链、互联网金融、上海自贸区、传媒、工业4.0、天津自贸区、新能源汽车环保、一带一路、互联网医疗等概念被市场追捧和热炒,但这些题材大多缺乏业绩和成长支撑,其行情多来自政策和事件驱动,往往难以持续和得到验证。从2014年11月开始,在宽松货币政策呵护下,A股一路走高,2015年6月上摸高点5718点,但6月12日开始,A股遭遇大幅下跌,8月份人民币汇改再受重挫,2016年1月熔断机制的启动也拖累了市场情绪,市场不断走弱。半年时间,A股从5718点下跌至低点2638点,经历连续的暴跌,A股市场的投资风格开始偏向谨慎,加上证监会对并购重组、壳资源等监管的收紧,中小板块的炒作空间被压缩,市场开始重新寻找股市投资价值。

2016年1月A股大幅下跌后,市场开始进入振荡市。此轮振荡市中,投资者结构悄然发生变化,散户占比下降,绝对收益类资金快速增长。2017年一季度散户占比43.6%,较2015年四季度的50.4%有明显回落。此外绝对收益资金的规模与相对资金规模的比例从2014年6月的9:10上升至2017年1季度的23:10。散户占比的下降和绝对收益资金占比的提升,都有利于市场风格向确定性蓝筹转变。

图为上证综指和创业板指数

A股当下盈利情况

美股“漂亮50”行情中,“漂亮50”的成分股以高成长特性获得当时投资者的青睐,“漂亮50”公司业绩增速从1965年开始保持15%左右的稳定增长,即使在1969年标普500业绩增速大幅下滑时,“漂亮50”公司的业绩增速也保持稳定增长。

放眼A股市场,消费板块的龙头业绩一直也保持着稳定的增长,2015年A股整体盈利大幅恶化时,消费龙头的业绩也保持在10%—15%的增长。净利润增速的确定也带动了本轮消费的趋势行情,创业板、中小板净利同比从2016年的36.3%、30.2%回落至2017年一季度的11.3%、26.5%,主板净利同比分别从2016年的2.8%回升至2017年一季度的19.8%,在货币政策偏紧、估值炒作不再的背景下,基本面好转的低估值的主板蓝筹更有表现空间。

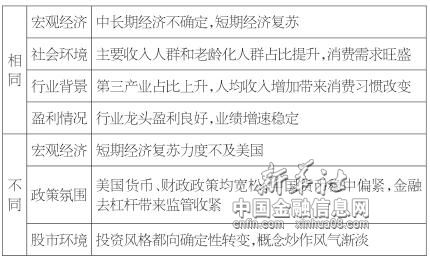

表为中美背景对比

2016年以来,消费龙头的亮眼表现说明A股市场具备“漂亮50”产生的土壤。但美国“漂亮50”诞生于上世纪60年代末期,延续至上世纪80年代初。半个世纪过去后,中美经济文化、制度环境、全球经济环境、产业结构等都存在很大的差异,如果简单用当时的“漂亮50”来衡量当前的A股市场,无疑是一叶障目。“漂亮50”可以说是特定宏观经济背景下,以消费龙头为首、代表高成长公司的、自下而上的股市结构盛宴,对A股的“漂亮50”的寻找可以定位在高成长和行业龙头之上。(广发期货)